- 不動産売却後の確定申告って自分でできるの?

- 自分で確定申告する流れがわからない……。

- 確定申告に必要な書類や費用を教えて!

不動産売却を控えている方、すでに売却した方でこのような疑問や不安を抱えている方も多いのではないでしょうか。

不動産売却後は確定申告が必要なケースがあり、期間内に確定申告しないとペナルティが課される恐れがあります。しかし、確定申告の方法や手順を理解していない人も少なくありません。

そこでこの記事では、不動産売却後において自分で確定申告する手順を徹底解説します。

この記事を読めば、確定申告の流れや必要書類、控除特例などがすべてわかります。

確定申告でお困りの方はぜひこの記事を参考に確定申告を進めてみましょう!

【一覧】不動産売却後の確定申告を自分でやる流れ

不動産売却後の確定申告は以下の手順で進めます。

- 必要書類の準備

- 利用できる控除特例の確認

- 譲渡所得税の計算

- 確定申告申告書への記入

- 税務署への提出

- 税務署の確認・還付

確定申告の際は、さまざまな書類を準備する必要があり、書類が揃っていないと控除特例を利用できなかったり余計に税金を支払ったりする場合があります。

また、不動産を売って得たお金である「譲渡所得」の計算も必要となるため、計算方法を理解しなければなりません。

その後は、計算した譲渡所得をもとに確定申告書へ必要事項を記入して税務署へ提出します。

最後に確定申告書を税務署がチェックして完了です。もし、税金を払いすぎていた場合には「還付金」として後日入金されます。

次に、上記の流れについて項目ごとでより詳しく解説します。より深く確定申告の方法を理解したい方は参考にしてみましょう。

不動産売却後に確定申告を自分でやる流れ①:必要書類の準備

まず初めに、以下の必要書類を準備しましょう。

- 確定申告書B

- 確定申告書第三表

- 譲渡所得の内訳書

- 不動産売買契約書のコピー

- 各領収書

それぞれを詳しく解説します。

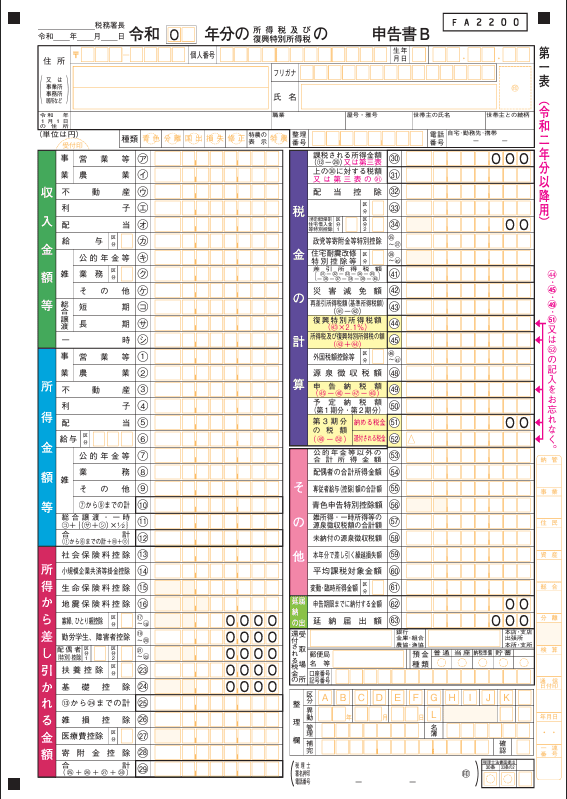

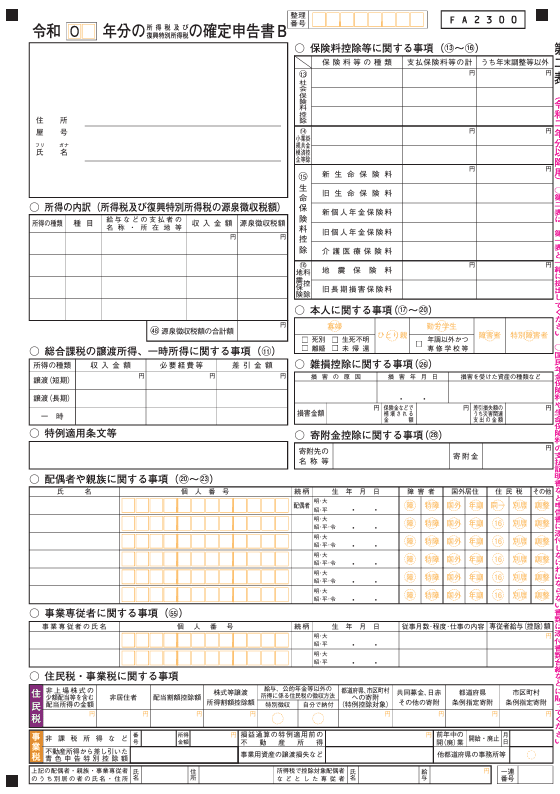

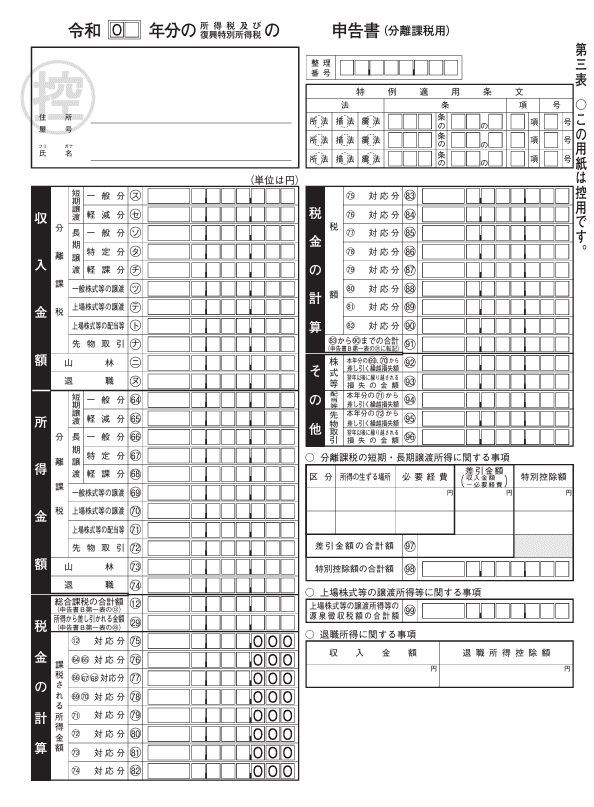

確定申告書B

確定申告書Bとは、給与所得以外の所得がある場合に使用する申告書です。

確定申告書Bは、第一表と第二表から構成され、第一表では所得金額や税額を、第二表では所得の内訳や控除内容を記入します。

これらの情報を正確に申告することで税務署に適切な税額を報告できます。

画像引用:国税庁

不動産売却による所得は、他の所得と分離して課税されるため、確定申告書Bの提出が求められます。

適切な申告を行うことで税務上のトラブルを避け、必要な控除や特例を受けられます。

| 確定申告書Bの入手方法 | |

|---|---|

| 国税庁提供のページよりダウンロード |

詳しい記入方法は国税庁が提供している記入例をご覧ください。

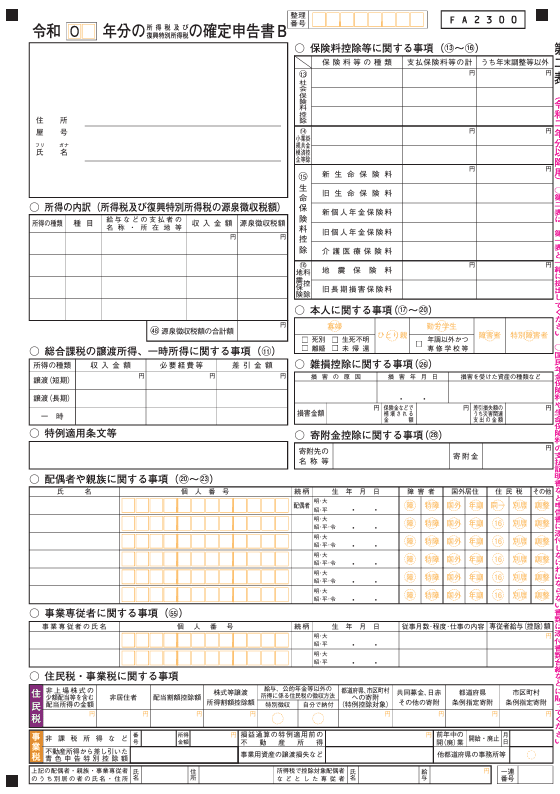

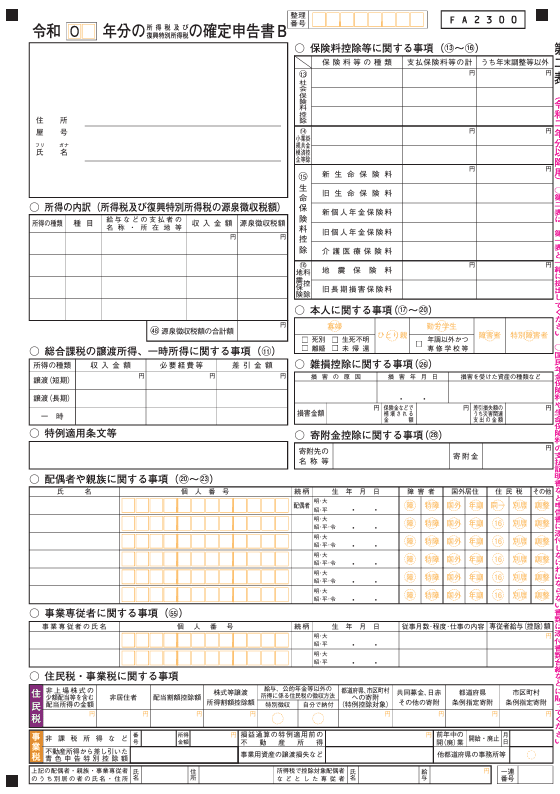

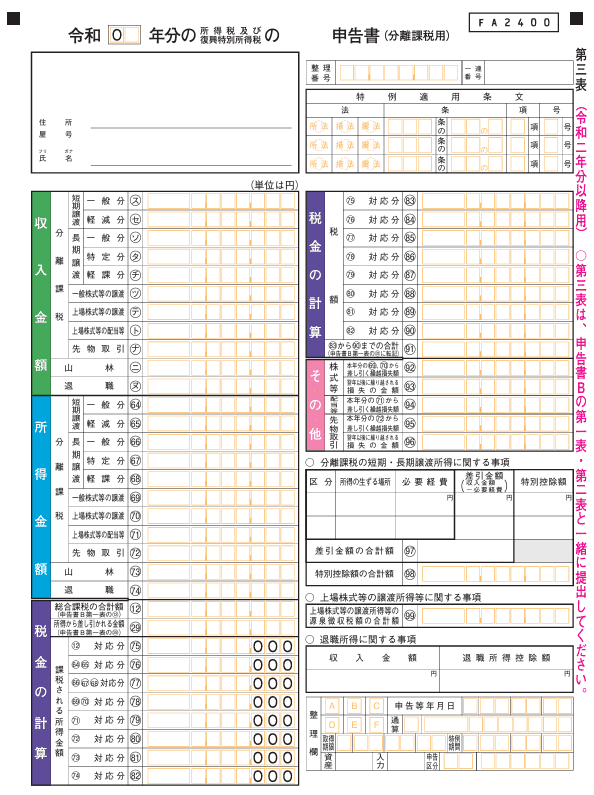

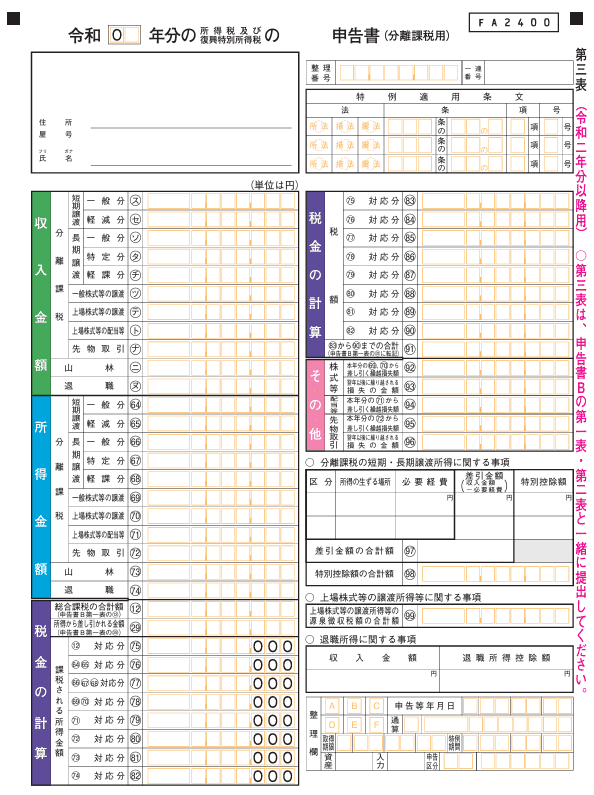

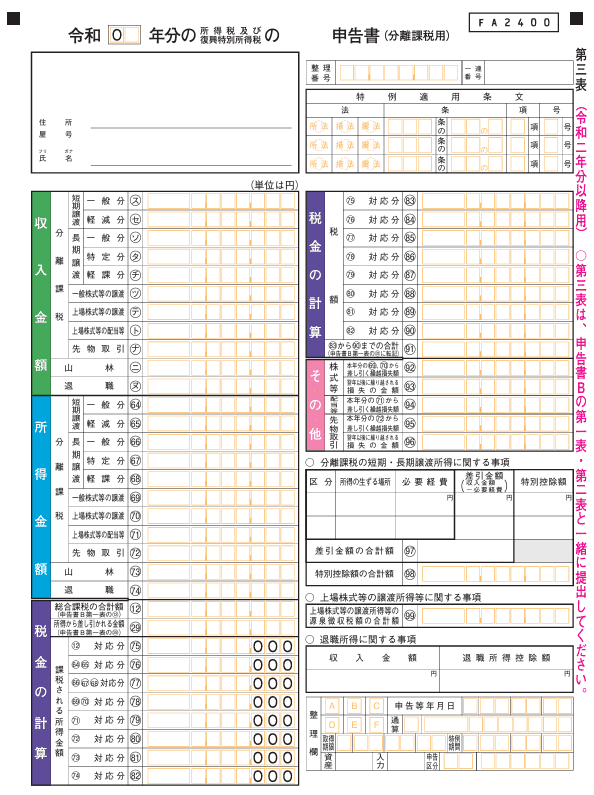

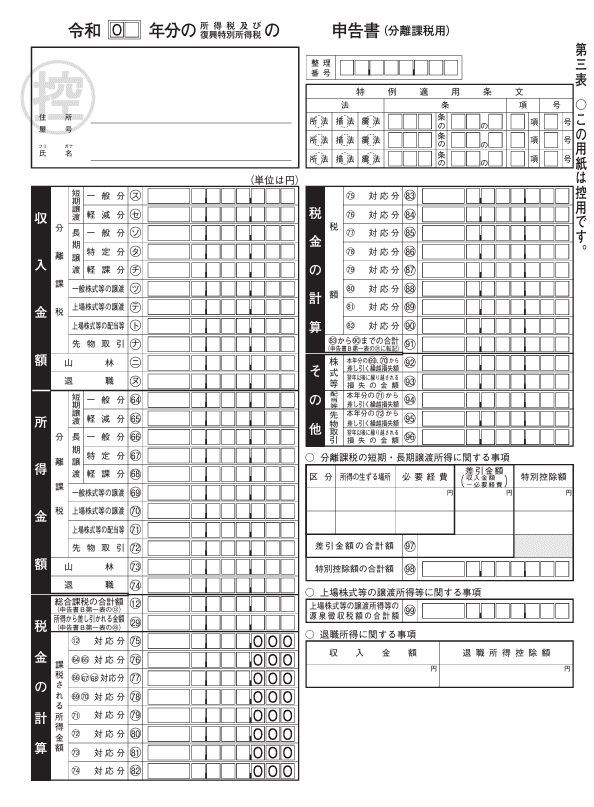

確定申告書第三表

確定申告書第三表とは、土地や建物の売却による所得を他の所得と分けて申告するための書類です。

そもそも、不動産売却による所得は「分離課税」となり、通常の所得とは別に申告します。

通常の確定申告書は、前述した確定申告書Bの「第一表」「第二表」がありますが、それに加えて使用するのが「第三表」です。

画像引用:国税庁

不動産の売却益や株式の譲渡益など、他の所得と分けて税金を計算する際に使用します。これにより、適切な税額を算出できます。

また、記入するには「売買契約書」や「仲介手数料の領収書」などが必要です。詳細な記入方法は、国税庁が提供している記入例をご覧ください。

| 確定申告書第三表の入手方法 | |

|---|---|

| 国税庁提供のページよりダウンロード |

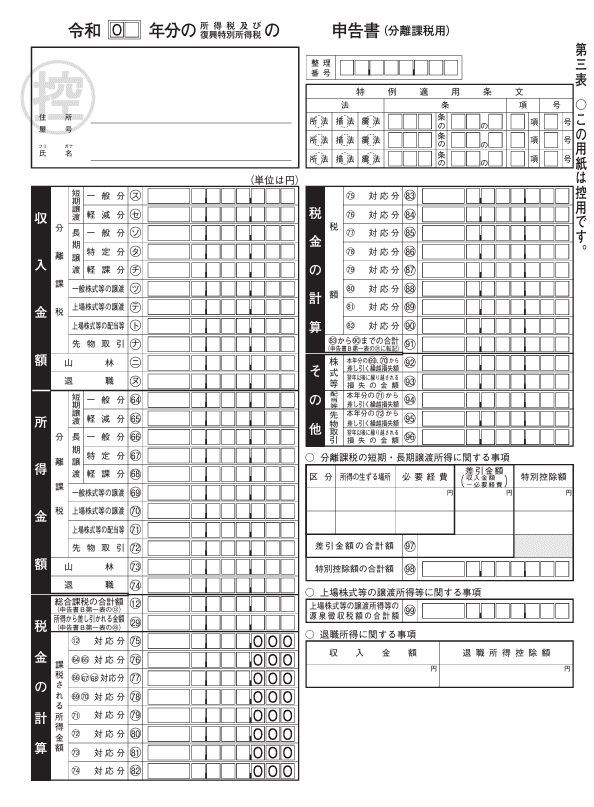

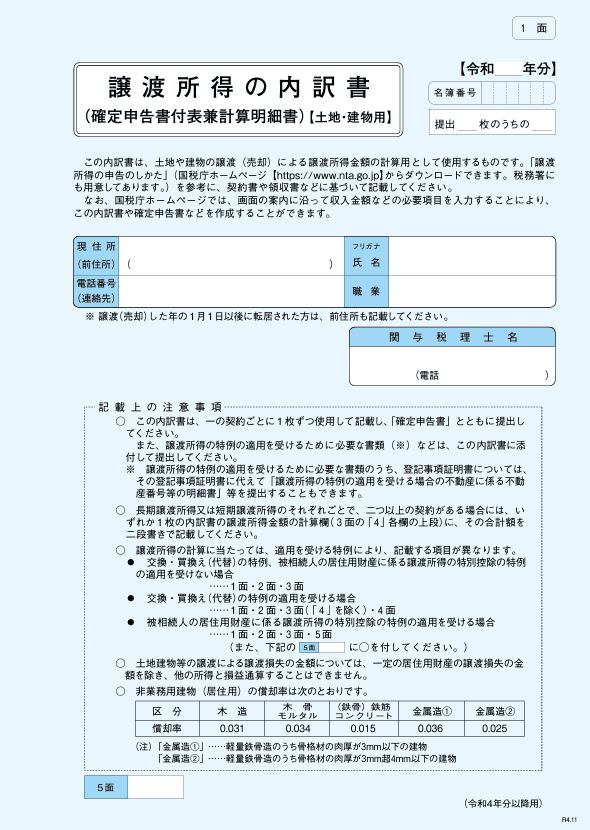

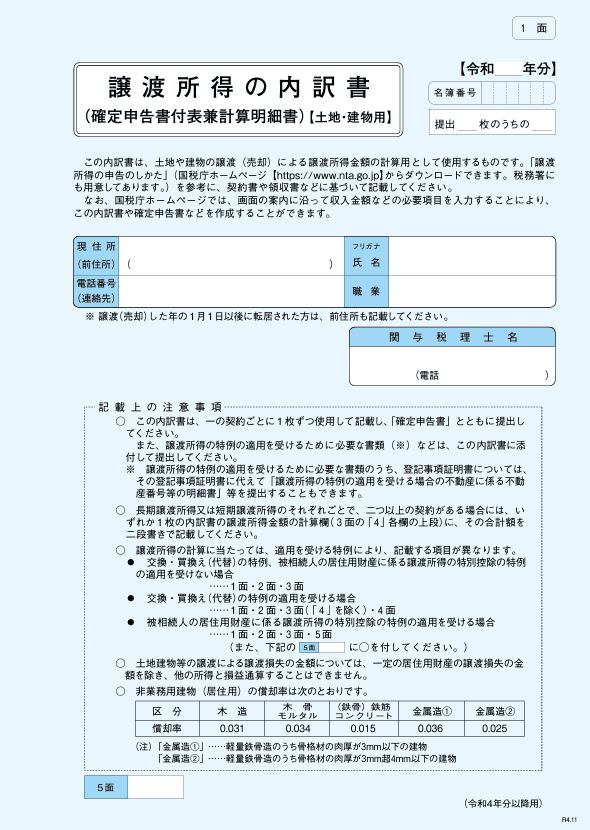

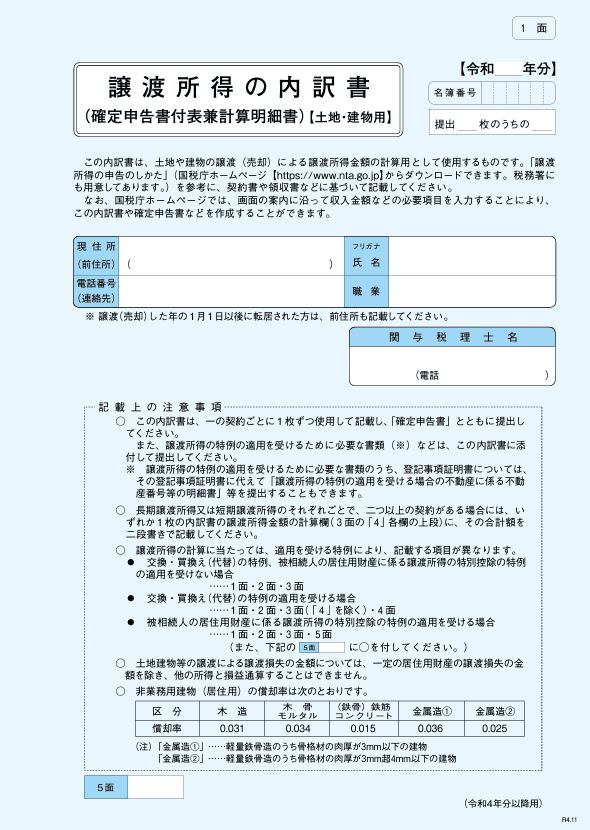

譲渡所得の内訳書

譲渡所得の内訳書とは、不動産を売却した際に発生する所得税の計算に必要な書類です。

画像引用:国税庁「譲渡所得の内訳書」

売却した不動産の所在地、売却価格、取得費用、譲渡費用などを詳細に記載します。正確な譲渡所得の金額を算出することで適切な税額を申告できます。

| 譲渡所得の内訳書の入手方法 | |

|---|---|

| 国税庁提供のページよりダウンロード |

記入例を参考にしながら記入してみましょう。

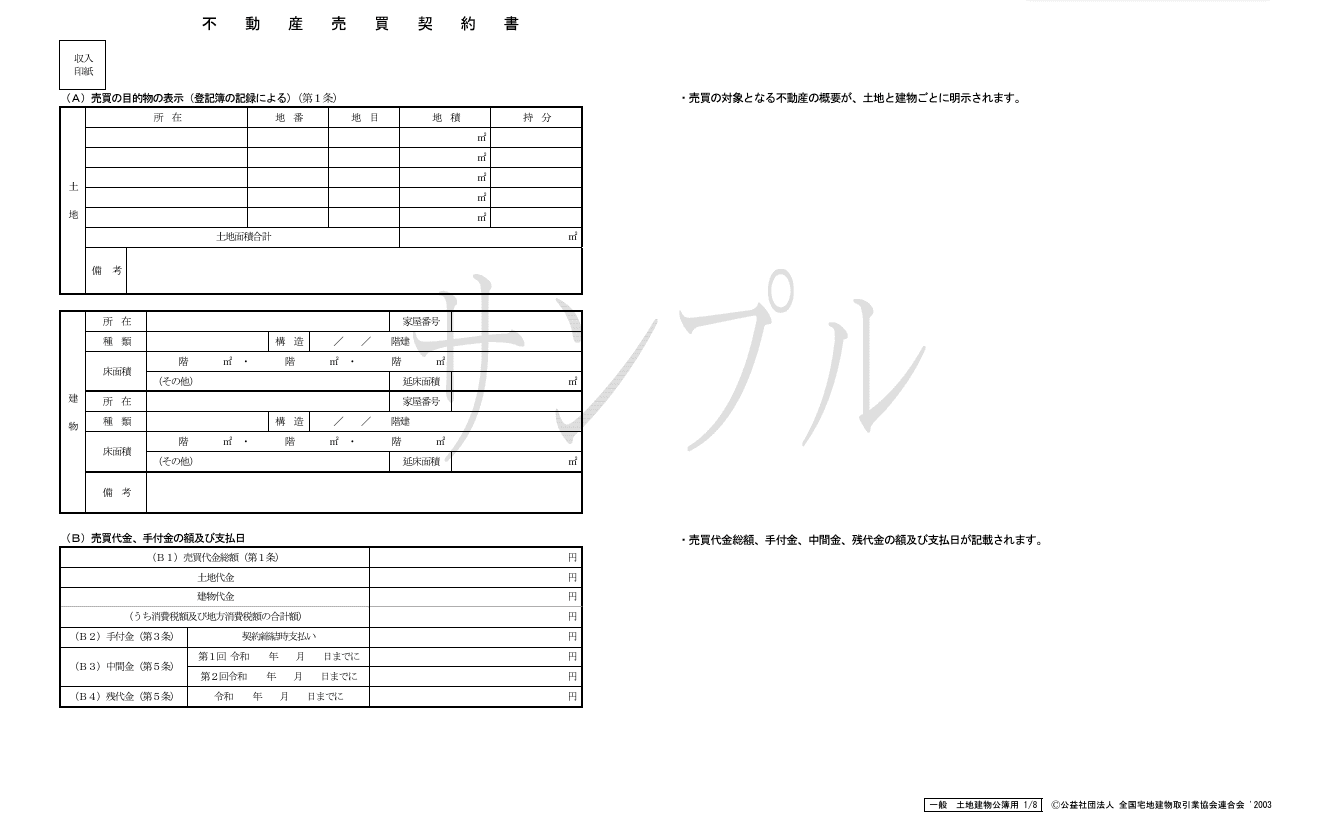

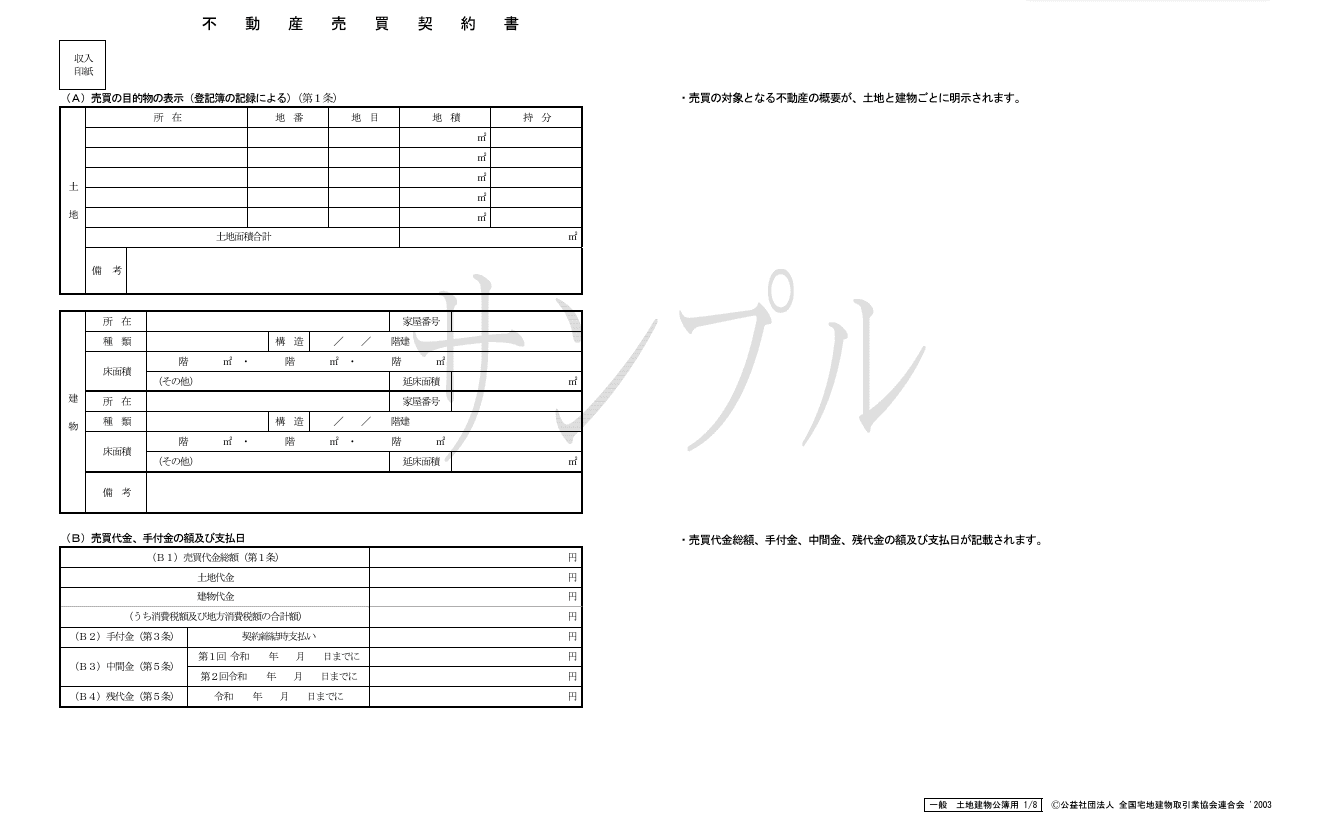

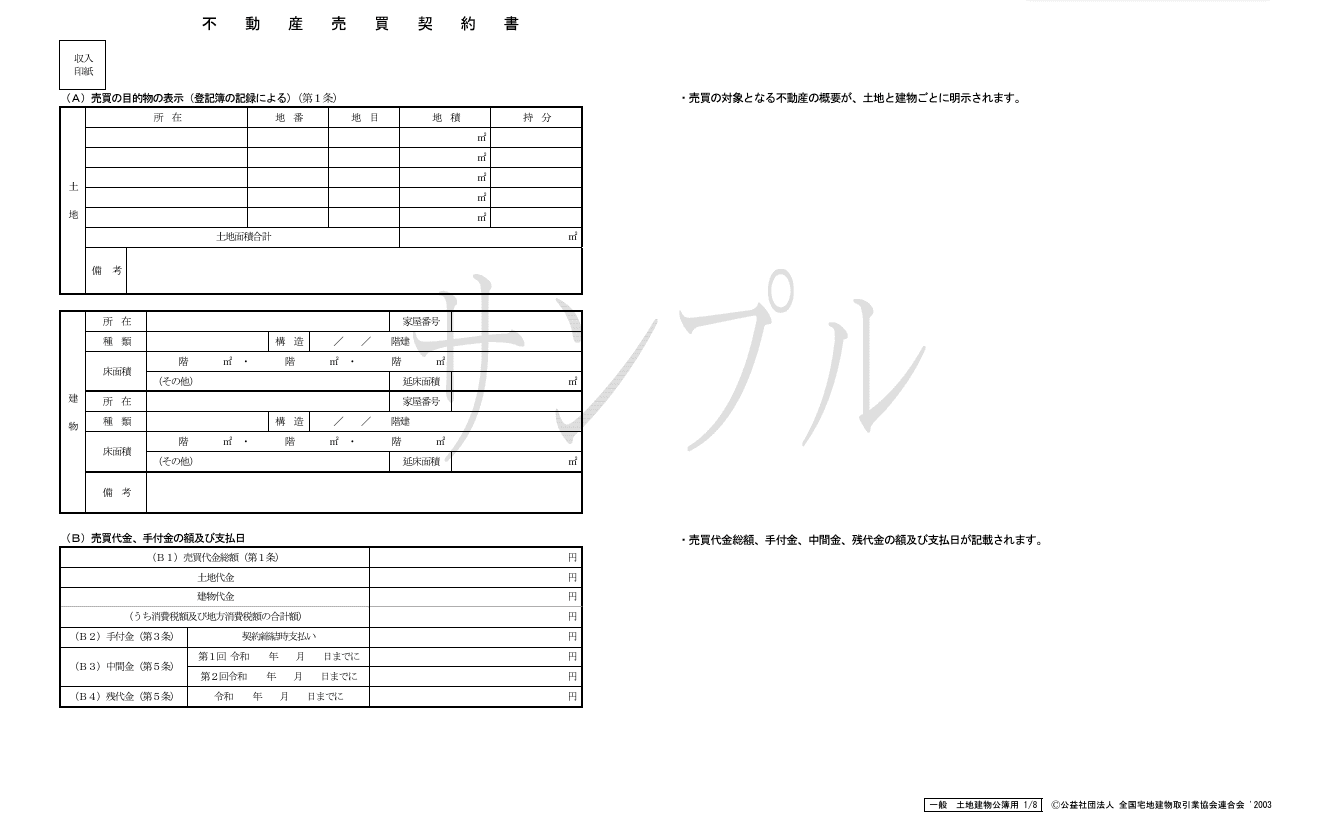

不動産売買契約書のコピー

上記の確定申告書類に加えて必要なのが「不動産売買契約書のコピー」です。

売買代金や不動産情報を把握するためにも準備しておきましょう。

画像引用:全宅連「不動産売買契約書」

| 不動産売買契約書のコピーの入手方法 | |

|---|---|

| 契約した不動産会社へ問い合わせ |

各領収書

最後に各領収書も準備しておきましょう。

- 不動産購入時の領収書

- 不動産売却時の領収書

- 設備購入時の領収書

- 建物改良時の領収書

- 仲介手数料の領収書

- 登記費用の領収書

これらの費用は譲渡所得税を計算する際の「取得費」に含められ、譲渡所得から差し引けて税金を安くできます。

取得費を大きくするほど節税につながるため、できる限り用意しておきましょう。

不動産売却後に確定申告を自分でやる流れ②:利用できる控除特例の確認

必要書類を準備できたら、次に利用できる控除特例の確認をしましょう。

不動産売却後は、主に以下の控除特例を利用できます。

- 3,000万円特別控除

- 軽減税率の特例

- マイホームの買い替え特例

3,000万円特別控除

3,000万円特別控除とは、譲渡所得から3,000万円を控除できる特例です。

例えば、家を売って譲渡所得3,000万円を得た場合、3,000万円特別控除を利用することで譲渡所得をゼロにできます。

つまり、本来であれば譲渡所得3,000万円に対して譲渡所得税として課税されるはずが、0円で申告できるので譲渡所得税を支払わなくてよくなるのです。

控除特例のなかでも特に節税効果の大きい制度のため、家を売って譲渡所得を得た際は利用しましょう。

軽減税率の特例

軽減税率の特例とは、10年を超える期間所有した不動産を売却した際に利用できる特例です。

3,000万円特別控除と併用して利用できるのが特徴で、3,000万円特別控除を利用しても譲渡所得が残る場合に軽減税率の特例を利用するケースが多いです。

例えば、5,000万円の譲渡所得を得た場合、3,000万円特別控除を利用しても2,000万円の譲渡所得が残ります。ここに軽減税率の特例を適用することで残りの2,000万円に対して軽減税率をさらに受けられます。

3,000万円特別控除だけでは控除しきれないほどの高額な譲渡所得を得た際に利用したい特例といえます。

マイホームの買い替え特例

マイホームの買い替え特例とは、家を買い替えた際に得た譲渡所得の支払いを将来に繰り延べできる特例です。

例えば、今の家を売って新しい家に住み替える場合、売った時点で譲渡所得を得ていれば、翌年に確定申告して納税しなければなりません。

しかし、この特例を利用することで、住み替え先の家を再度売却した際まで先延ばしにできるのです。

家の買い変え時は家の購入費用や引っ越し費用などさまざまなお金がかかります。その点、この特例を利用することで支払いの負担を一旦軽くできるため、よりスムーズな住み替えが可能となります。

家の買い替えを検討している方は利用してみましょう。

不動産売却後に確定申告を自分でやる流れ③:譲渡所得税の計算

次に譲渡所得税の計算をしましょう。譲渡所得税は以下の流れで求めます。

| 手順 | 計算方法 | 備考 |

|---|---|---|

| 1:譲渡所得を求める | 譲渡所得=売却価格-(取得費+譲渡費用) | 取得費:購入代金、仲介手数料、修繕費など 譲渡費用:仲介手数料、登記費用、解体費用など |

| 2:譲渡所得に税率をかける | 譲渡所得×税 | 所有期間5年以下:短期譲渡所得税(39%) 所有期間5年超:長期譲渡所得税(20%) |

【所有期間10年、売却価格4,000万円(当時2,000万円で家を購入)のケース】

①:譲渡所得=4,000万円-(2,500万円+500万円)=1,000万円

②:譲渡所得税=1,000万円×20%=200万円

上記の例では、200万円の譲渡所得税がかかります。

取得費や譲渡費用は含まれる費用によって異なるため、差引額が多くなったり少なくなったりするケースがあります。

ザックリと計算したいのであれば購入価格の5~10%程度で計算してみましょう。

不動産売却後に確定申告を自分でやる流れ④:確定申告申告書への記入

譲渡所得税を計算したら、準備した確定申告書へ記入しましょう。

前述のとおり、確定申告書には「確定申告書B」「確定申告書第三表」「譲渡所得の内訳書」があり、それぞれに必要事項を記入します。

売買した不動産情報や譲渡所得税額などを記入することで正確に確定申告できます。

各書類の書き方は、国税庁「申告書の記載例」を参考にしてみましょう。

不動産売却後に確定申告を自分でやる流れ⑤:税務署への提出

確定申告書の記入が完了したら税務署へ提出しましょう。

確定申告書を提出できるのは毎年2月16日~3月15日の間だけであり、この期間外は基本的に提出できません。

また、期間中は確定申告をする人で混雑するため、余裕を持って申告するのをおすすめします。

なお、e-taxを使って提出すれば税務署へ行かずに提出できるため、興味のある方は利用してみましょう。

不動産売却後に確定申告を自分でやる流れ⑥:税務署の確認・還付

税務署へ提出したら確定申告書の内容を確認されます。

記入に誤りがあったり確認事項があったりした場合は、税務署から後日連絡が届きます。

連絡がこなければ確定申告完了です。なお、税金を支払いすぎていた場合は還付金として後日支払われます。

不動産売却後に確定申告が不要なケース

ここまで確定申告の流れを解説しましたが、そもそも確定申告が不要なケースがあります。

以下に該当する場合は確定申告は不要なため、確定申告前に確認しておきましょう。

【確定申告が不要なケース】

- 譲渡所得を得ていない

- 譲渡所得を得ておらず控除特例も利用しない

譲渡所得を得ていないケース

そもそも譲渡所得を得ていなければ確定申告は不要です。

不動産売却における確定申告は基本的に、譲渡所得を得たことに対して課される「譲渡所得税」を納税するためにおこなうものです。

つまり、家を売って利益を得ていないのであれば譲渡所得税が課されないため、確定申告も不要なのです。

例えば、当時3,000万円で購入した家を2,500万円で売った場合、500万円の赤字になっているので譲渡所得は発生していません。

確定申告が必要かどうかわからない方は、前述した譲渡所得の計算方法で一度計算してみましょう。

譲渡所得を得ておらず控除特例も利用しないケース

譲渡所得を得ておらず控除特例も利用しない場合も確定申告は不要です。

譲渡所得を得ていなければ確定申告は不要とお伝えしました。しかし、譲渡所得を得ていなくても、控除特例を利用するのであれば確定申告は必要となります。

控除特例のなかには、家の売買によって損失が発生した場合(譲渡損失)に利用できる控除特例があります。

具体例には「譲渡損失の損益通算と繰越控除の特例」という制度で、普段の給与所得などにかかる所得税や住民税を譲渡損失の分だけ控除できる制度です。

この特例を利用することで、普段支払う所得税や住民税を安くできるため、生活に余裕を持たせられるようになります。

しかし、利用するには家を売却した翌年に確定申告し、「譲渡損失はどれくらいか」「利用条件を満たしているか」などを証明する必要があります。

譲渡所得を得ていなくても控除特例を利用するのであれば、確定申告が必要となることを理解しておきましょう。

不動産売却後に確定申告を自分でやることに関するよくある質問

不動産売却後の確定申告に関するよくある質問をご紹介します。

確定申告に関する疑問や不安を参考にしてみましょう。

- 確定申告は税理士へ依頼した方がいいですか?

- 確定申告を税理士へ依頼した際の費用はいくらですか?

- 確定申告における「e-tax」とはなんですか?

確定申告は税理士へ依頼した方がいいですか?

確定申告は自分でやる以外にも税理士へ依頼する方法もあります。

税理士へ依頼した場合は必要書類を準備するだけでよく、各手続きは代わりに進めてくれます。

「確定申告が面倒くさい」「お金を払うから代わりにやってほしい」と思っている方は税理士へ依頼した方がよいでしょう。

確定申告を税理士へ依頼した際の費用はいくらですか?

税理士への依頼料は税理士によって異なるので一概に言い切れませんが、実績のある人へ依頼した場合は高額になるケースがあります。

高額な譲渡所得を得ているのであれば税理士へ依頼しても利益が残りますが、小額な譲渡所得の場合は依頼することで赤字になる恐れもあります。

税理士へ依頼するかどうかは、譲渡所得額や金銭状況と照らし合わせて判断するのがよいでしょう。

確定申告における「e-tax」とはなんですか?

一般的な確定申告の場合は税務署へ行って確定申告しなければなりませんが、e-taxなら家にいながら確定申告できます。

また、e-taxで申告することで最大65万円控除を受けられるため、より大きな節税効果を受けられます。

ただし、税務署の職員へ直接質問できないため、初めての方は税務署へ出向いて申告した方がよいでしょう。

まとめ:不動産売却後の確定申告を自分でやってみよう!

不動産売却後の確定申告を自分でおこなう流れについて解説しました。

確定申告するには必要書類の準備や譲渡所得税の計算など、さまざまな要素が絡みます。

特に、初めて確定申告する方は、確定申告の仕組みや概要を理解しておらず、「どうすればいいんだろう……。」と不安に思う方も少なくありません。

また、期間内に確定申告しなければペナルティとして高額な税金支払いを命じられる可能性があるため、内容や手順を理解して確実に確定申告する必要があります。

そんな方でも、手順や仕組みを理解してしまえば誰でも確定申告できるため、この記事を解説した手順を参考に確定申告を進めてみましょう。

確定申告は一般的に難しいイメージがありますが、正しく申告することで還付金を得られたり普段の税金を安くできたりするメリットもあります。

不動産売却後に確定申告が必要になった方は、ぜひこの記事を参考に進めてみてください!